Как выглядит статус развития российского рынка электронной коммерции во второй половине 2024 года, а также какие тренды будут особенно выделяться и драйвить бизнес в следующем 2025 году.

Содержание

- 1. Электронная коммерция в России в H2 2024: обзор рынка, драйверы развития, e-grocery

- 2. «Омниканальность — золото»

- 3. M-commerce: его доля в России почти в 2 раза выше, чем во всем мире

- 4. Compressed commerce — «сжатый» клиентский путь

- 5. Качественный CX определит конкурентную борьбу

- 6. Маркетплейсы продолжат захватывать рынок

- 7. Ритейл медиа — новая нефть для онлайн-ритейлеров

- 8. Поколение Z и Альфа повлияют на e-commerce ландшафт уже через 20 лет

Электронная коммерция в России в H2 2024: обзор рынка, драйверы развития, e-grocery

По данным Data Insight, динамика роста российских онлайн-продаж составляет 36%, и к концу 2024 года объем в деньгах достигнет 10,7 трлн руб. Количество заказов может составить более 7,4 млрд штук, с динамикой 43% YoY.

Онлайн покупают уже больше половины россиян, и уровень проникновения электронной коммерции в регионы так же увеличивается. На мировой арене Россия состоит в топ-5 глобальных лидеров электронной коммерции. Чаще покупают в интернет-магазинах только в крупнейших азиатских странах (Китай, Южная Корея, Индонезия) и в Великобритании. Например, в Китае уровень проникновения онлайн-торговли составил 47%. Покупательские привычки россиян при этом являются уникальными, как и некоторые черты e-commerce рынка РФ, и находятся где-то посередине между Европой и Азией.

Покупки стали способом «убить время», каким раньше были соцсети. Теперь пользователи открывают маркетплейсы и листают товарные рекомендации, пока не увидят что-то стоящее для приобретения. Более того, покупки ради развлечения привели к появлению феномена doom shopping — когда миллениалы или зумеры совершают покупки для снятия стресса. Хотя тренд не самый позитивный, он увеличивает выручку компаний, и более характерен для крупных городов-миллионников.

Интересно также взглянуть на сегмент e-grocery, который также драйвит отрасль электронной коммерции. По прогнозам Data Insight, объем рынка доставки еды по итогам 2024 года составит 1,2 трлн рублей и 810 млн заказов. На момент сентября 2024 года рост составил 34% YoY и 2% к августу 2024 года.

Общая скорость развития электронной коммерции замедляется, несмотря на общую динамику роста. И это характерно для всего мира. Так, аналитики VML (ex. Wunderman Thompson) подсчитали, что на онлайн приходится 53% трат, что на 5% меньше, чем годом ранее. Тем не менее, через 5 лет показатель глобальных онлайн-продаж все равно увеличится и достигнет 60%.

Рост отрасли в России, по прогнозам исследователей «Альфа-Банка», будет, тем не менее активным, а показатели динамики — двузначными. Так, среднегодовой темп без учета резких экономических потрясений за 5 лет с 2023 по 2028 гг составит примерно 25%.

Драйверами развития станут три фактора: все большее проникновение электронной коммерции в регионы и небольшие города, интеграция BNPL-моделей для продаж, а также расширение ассортимента онлайн-площадок как с точки зрения крупногабаритных товаров, так и более мелких повседневных вещей. Например, Wildberries уже разрешил селлерам продажи крупногабаритных товаров со своих складов после продолжительных тестов на выделенной группе продавцов. Все эти факторы в сумме позволят наращивать средний чек товаров и частоту покупок с низким чеком.

Теперь взглянем, какие тренды особенно выделяются и формируют российский розничный рынок онлайн-продаж.

«Омниканальность — золото»

VML подсчитали, что 61% онлайн-покупателей по всему миру хотели бы омниканальной коммуникации с брендами и ритейлерами. Омниканальный подход означает одинаково качественный клиентский опыт вне зависимости от способа, с помощью которого покупатель приобретает товары или соприкасается с брендом. Так, открывая мобильное приложение, потребитель ожидает увидеть в корзине те же покупки, что он уже положил в нее в десктопной версии. А по данным отчета, 72% клиентов изучают информацию о товаре онлайн, прежде чем купить его офлайн. Что доказывает использование нескольких каналов для совершения одной покупки.

Исследователи Gfk подтверждают преимущества фиджитал-ритейла: потребители могут увидеть товар вживую, при этом сделать выбор уже выбирая дома онлайн среди неограниченного ассортимента. В качестве примеров фиджитал-ритейла эксперты приводят QR-коды на ценниках, планшеты продавцов, кассы самообслуживания, электронные ценники.

При этом, несмотря на возрастающую технологичность компаний, даже признанные e-commerce лидеры испытывают сложности с внедрением омниканального подхода. Его развитие усложняет покупательский CJM, который становится все более извилистым. Решением могут стать технологичные и доступные CDP-платформы, которые помогут компаниям быстро масштабироваться и синхронизировать данные на всех точках контакта.

Ресурсы, которые может интегрировать CDP-платформа. Источник: Carrot quest

Так, подобный инструмент представлен одним из модулей платформы «Авандок», который позволяет одинаково взаимодействовать с миллионами покупателей как в приложении, так и в интернет-магазине.

M-commerce: его доля в России почти в 2 раза выше, чем во всем мире

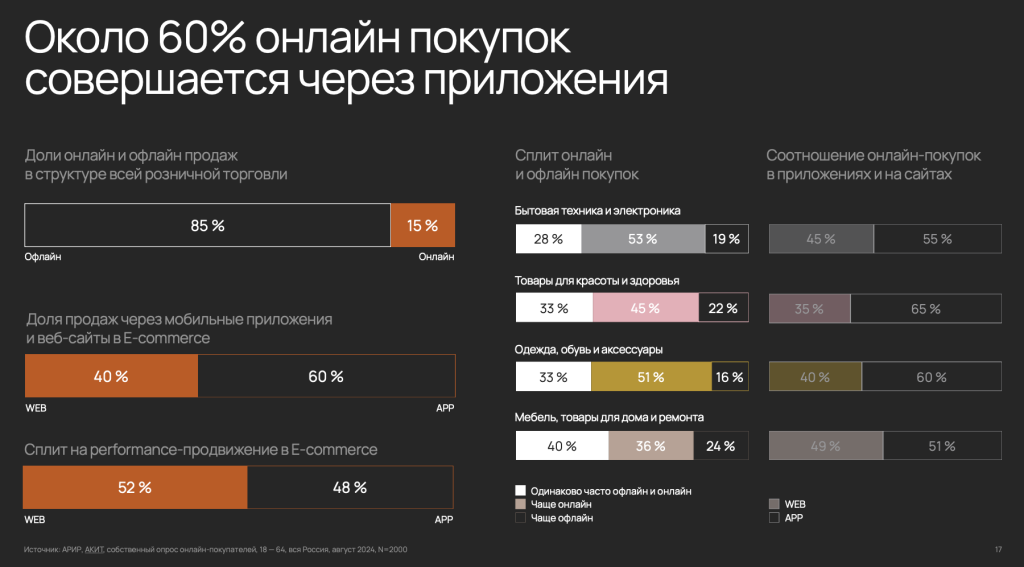

На глобальной арене 36% от всех онлайн-покупок совершается с помощью мобильных устройств. В России этот показатель выше почти в два раза: Go Mobile подсчитали, что россияне совершают через приложения около 60% покупок. Чаще всего пользователи устанавливают только один апп в каждой категории и пользуются в среднем 2 маркетплейсами. Если смотреть по сегментам, то с помощью смартфонов покупают именно fashion-товары. Здесь соотношение инвестиций бизнеса в развитие платформ составляет 20% и 80% в интернет-магазин и приложения соответственно.

Соотношения продаж онлайн и офлайн, в приложениях и на сайтах. Источник: GoMobile, Mobile Commerce 2024

Однако во всем мире пользователи не до конца удовлетворены покупательским опытом на мобильных устройствах. В глобальном сегменте доля недовольных покупателей составляет 40%. В России среди барьеров к покупке в приложениях пользователи перечисляют следующие факторы: «удобнее делать покупки на большом экране 53%», «привычнее покупать на сайтах 43%», «не хватает памяти на устройстве 41%», «единоразовая покупка, нет нужды в приложении 25%», «нет доверия приложениям 18%», «непонятный интерфейс 17%».

Если пользователь начинает реже заходить в приложение из-за небольшого ассортимента, невыгодной программы лояльности, большого количества уведомлений, то вероятность, что он удалит приложение, повышается. Поэтому игрокам рынка разумно сфокусироваться на покупательском опыте пользователей мобильных устройств, чтобы использовать потенциал их покупательской емкости.

Compressed commerce — «сжатый» клиентский путь

Тренд, который существует одновременно с потребностью рынка в омниканальности и даже слегка в оппозиции к ней — compressed commerce или в буквальном переводе «сжатая торговля». Суть тенденции в желании потребителей не мешкать и сразу перейти к оформлению заказа, как только они определились с выбором, в рамках той же интернет-платформы, на которой они приняли решение. Путь клиента как бы «сжимается»: покупатели быстро вдохновляются товаром уже на главной странице сайта и покупают его, не раздумывая. В отличие от омниканального подхода, где пользователи не спешат и взаимодействуют с брендом продолжительно и в нескольких каналах перед принятием решения. Поэтому ритейлерам и брендам важно работать с покупателями на самом верху воронки и привлекать на свои платформы, где их необходимо вдохновлять историей и ценностями бренда, клиентским сервисом и другими инструментами.

Качественный CX определит конкурентную борьбу

Покупатели за последнюю декаду сильно изменились и стали разборчивее и требовательнее. Несмотря на сложную экономическую обстановку всегда есть кластер клиентов, которые будут готовы переплатить за удобство, даже если знают, что можно найти товар подешевле. Таким образом, борьба за клиентов перешла из парадигмы «наименьшей цены» в парадигму «наибольшей ценности». Это означает, что качественный клиентский сервис зачастую остается единственным инструментом бизнеса, который позволяет игрокам, особенно с идентичной продукцией, конкурировать на рынке. Для того, чтобы расширить клиентскую базу и завоевать новые сегменты, компании проводят опросы и исследования, внедряют digital- и офлайн инструменты для повышения клиентского опыта, инвестируют в последнюю милю, запускают выгодные системы лояльности. При растущей потребности покупателей в персонализации, тренд на качественный СХ продолжится.

Маркетплейсы продолжат захватывать рынок

По оценкам Data Insight, 78% от всех онлайн-заказов в 2023 году в России обеспечили крупнейшие маркетплейсы, и более 92% потребителей делают на них заказы. Более того, российские площадки Ozon и Wildberries вошли в мировые топы маркетплейсов по посещаемости. В этом сегменте также есть небольшой спад, но касается он в основном партнерства селлеров и маркетплейсов. Так, по данным T-Bank eCommerce, ежегодный прирост селлеров на маркетплейсах замедлился и составил 34% в Q2 2023 года, а по итогам Q2 2024 года — только 22%.

Ozon стал самым быстрорастущим глобальным маркетплейсом по данным Digital Commerce 360

В то же время на маркетплейсах процветает тренд импорта товаров из-за рубежа. Площадки активно упрощают процесс для пользователей и взяли на себя расчет и взимание пошлин. Опросы показали, что наиболее популярной причиной заказа товаров с доставкой из-за рубежа является более низкая стоимость (для 60% респондентов), что важно в рамках текущей экономической обстановки. Для 37% респондентов значение также имеет широкий ассортимент, и еще для 16% важно высокое качество продукции. Этот тренд говорит о том, что несмотря на то, что рост маркетплейсов продолжится, пользователи будут внимательно следить, где сделать покупку дешевле. Если бренд предложит более выгодные условия в D2C-канале, то потребители могут этим воспользоваться и уйти с маркетплейсов, утверждают эксперты VML.

Ритейл медиа — новая нефть для онлайн-ритейлеров

Ритейл медиа уже сейчас становится эволюцией рекламного рынка, какую в нулевых произвела поисковая реклама, а в десятых — развитие социальных сетей. Покупатели становятся ресурсом для капитализации крупных ритейлеров и онлайн-площадок. По разным оценкам объем российского рынка ритейл медиа составляет от 20 до 25%, в деньгах — около 185 млрд рублей, а рост составляет порядка 70-80% в год.

Более того, уже сейчас 32% покупателей начинают поиск на главном маркетплейсе их страны, по данным VML. Уход от поисковиков продолжается, их доля в глобальном сегменте снизилась еще на 2% до 12%. Поиск перетек из поисковиков напрямую на онлайн-площадки, что стимулирует развитие retail media.

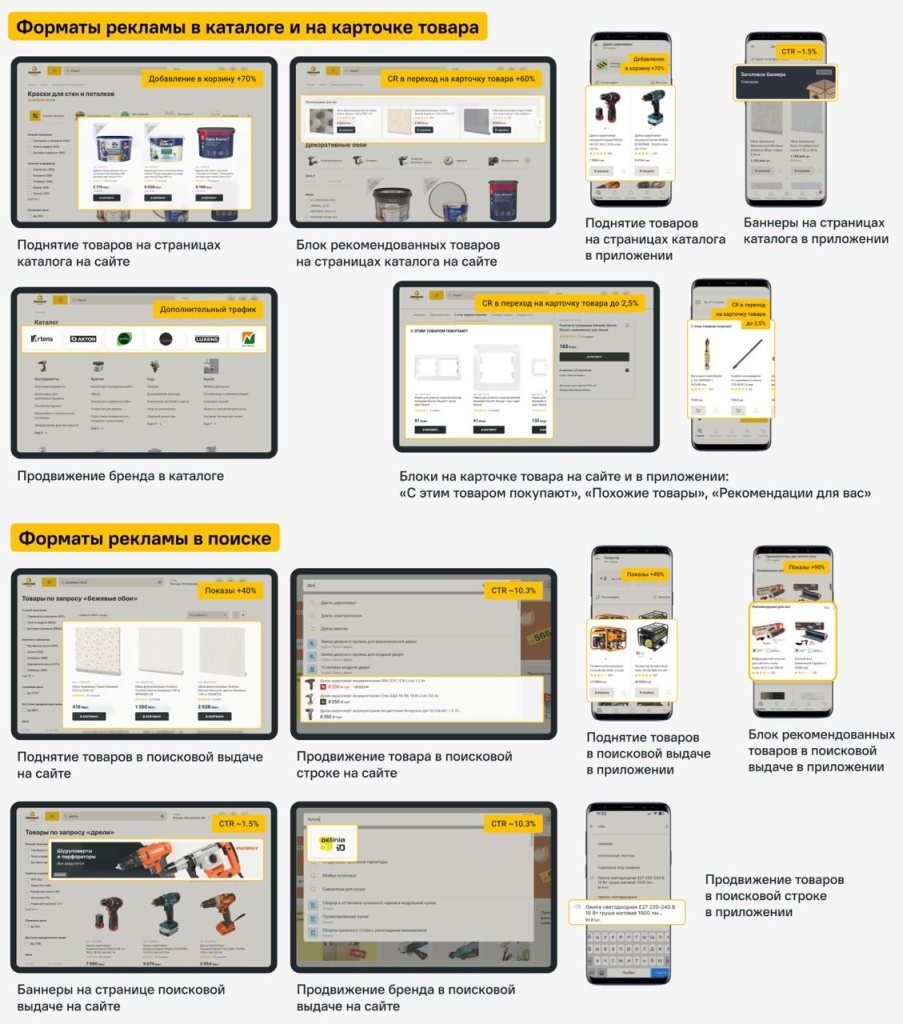

Форматы, которые будут доступны рекламодателям в рамках ритейл медиа площадки «Лемана ПРО»

Крупнейшие игроки рынка электронной коммерции подхватывают тренд запускают собственные рекламные площадки. Это позволяет им наращивать долю прибыли, получаемой с рекламы. Так, выручка Ozon с продажи рекламных ресурсов увеличилась к концу 2023 года на 250-270%, по сравнению с годом ранее, и составила 70,4 млрд руб.

Запускают собственные рекламные каналы как классифайды, так и отраслевые игроки. Например, «Лемана ПРО», крупнейший DIY-ритейлер в России, в конце октября анонсировал retail media-платформу — рекламный канал для поставщиков, чтобы продвигать продукты на сайте и в приложении. Также «Авито Реклама» планирует запустить свой рекламный кабинет с аналитическими инструментами в 2025 году.

Емкость рынка ограничена только ростом самого рынка электронной коммерции, но с текущей динамикой это означает, что роль retail media как нового рекламного канала в медиамиксе брендов будет увеличиваться.

Поколение Z и Альфа повлияют на e-commerce ландшафт уже через 20 лет

Эксперты говорят, что представители этих поколений достаточно социальны и склонны прислушиваться к обществу и решениям, которые оно принимает. Они хотят быть «социализированы» и обладать преимуществами того слоя, к которому принадлежат.

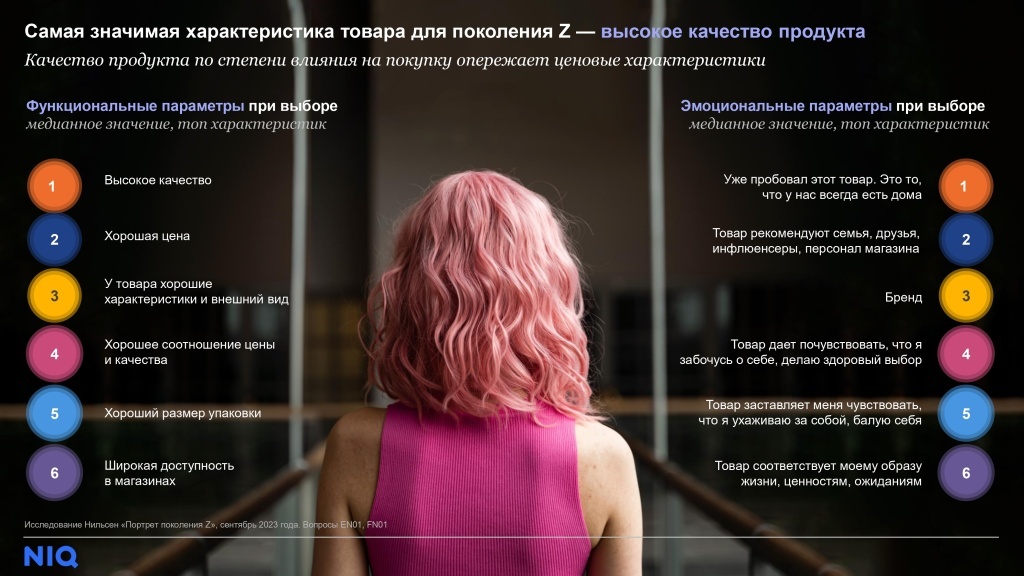

Опросы представителей поколения, проведенные исследователями «Нильсен», показывают, что зумеры предпочитают товары высокого качества. Более того, качество для них будет даже важнее, чем стоимость. При этом в покупке они опираются на собственный потребительский опыт, советы близких, а также выбирают товар с точки зрения парадигмы их ценностей и образа жизни.

Характеристики, по которым «Нильсен» исследовали представителей поколения

К тому же, они часто пользуются онлайном для совершения покупок, а для 22% опрошенных информативность сайта и карточки покупаемого продукта имеет большое значение, которое может стимулировать их оформить заказ. Поэтому в целом их подход к покупкам можно назвать достаточно рациональным и смысло-ориентированным, и потребители этих поколений будут ждать того же от брендов. Это означает, что компаниям разумно задуматься о том, как выстраивать коммуникацию с представителями этих поколений уже сейчас.

***

«КОРУС Консалтинг» может выполнить e-commerce-проект любой сложности. Если у вас остались вопросы или требуются партнеры в разработке e-commerce-проекта для бизнеса — оставьте заявку в форме ниже или напишите на адрес omni@korusconsulting.ru. Мы с вами свяжемся.